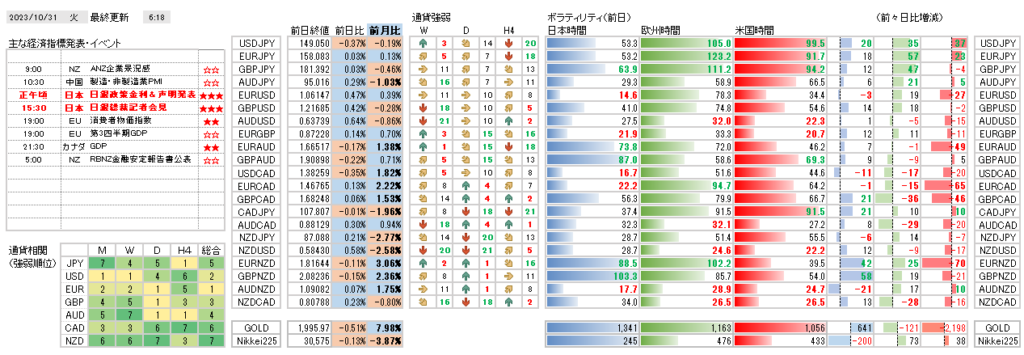

昨日から行われている日本銀行の金融政策決定会合においてイールドカーブコントロールの議論がされており、長短金利操作を7月に続いて再修正をするとの新聞報道がありました。これを受けて、USDJPYは一時149円割れの水準まで円高の動きが強まりました。米国長期金利の上昇の影響から国内金利も0.9%直前まで上昇していることから、長期金利の現状の上限1%から1%超えを容認する案が進行している模様です。

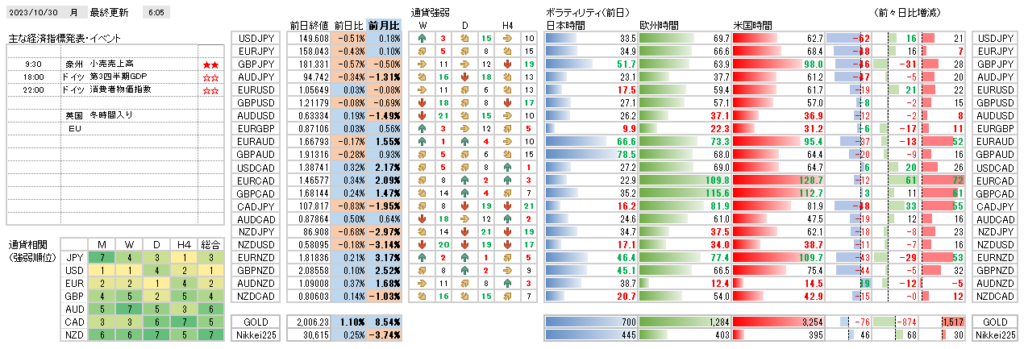

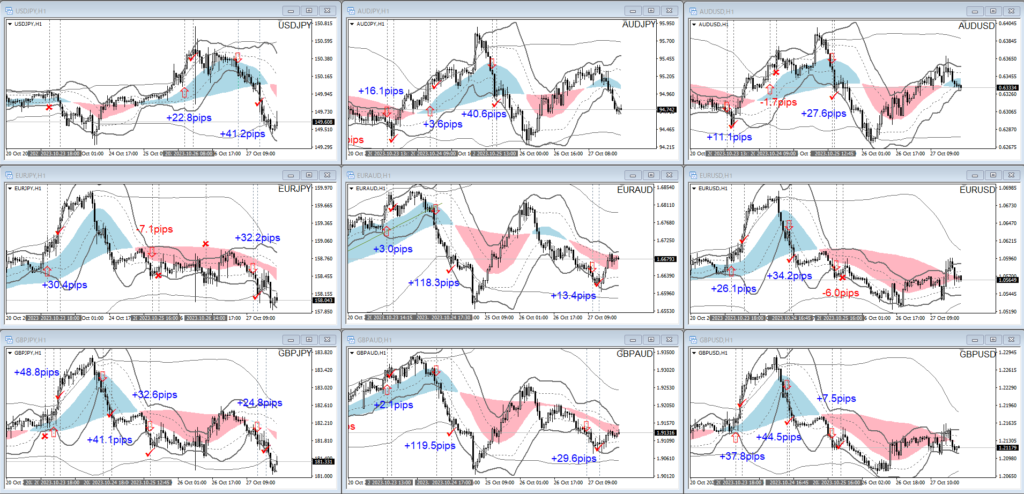

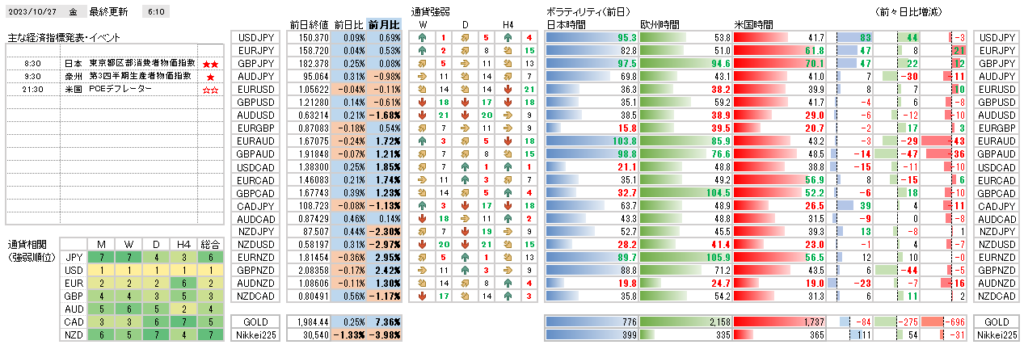

通貨相関からは、こうした動きが反映し、下位足ではJPYが最も強い通貨になりました。対してUSDは、弱い動きになってきており、明日(日本時間明後日未明)に発表されるFOMCの政策金利の発表を待っている状況です。AUDの反発の動きが強まり、つれてNZDの反発の動きが見られます。EURの反落の動きやCADの弱さは継続しています。GBPは中立的な動きになっていますが、木曜日に政策金利の発表を控えていることから、大きな動きにつながる状況にはありません。各通貨間の方向感に統一性がなく、個々の通貨ペアの動きを判断していきたいと思います。

本日は、日銀の金融政策の発表される正午頃の動きに警戒したいと思います。イールドカーブコントロールの変更はあると思いますが、この内容は相場は織り込み済と考えています。新たなサプライズがない限り、大きく円高方向に向かう可能性は低いと考えています。しかし、JPYのトレンドは転換したと考えているため、日銀総裁の記者会見終了後の動きに注目したいと思います。その他、欧州圏の消費者物価指数やGDP、カナダのGDPにも注目です。