今日の環境分析

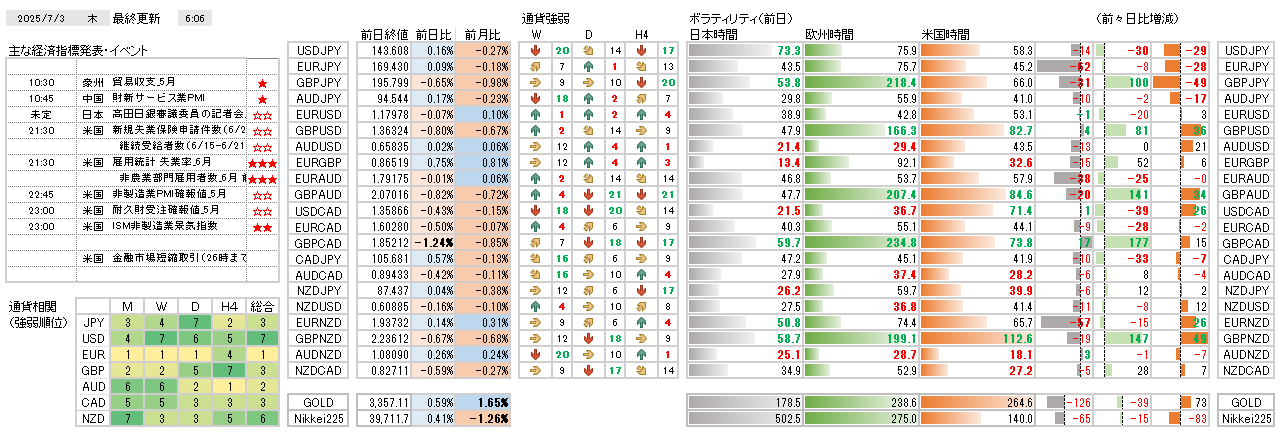

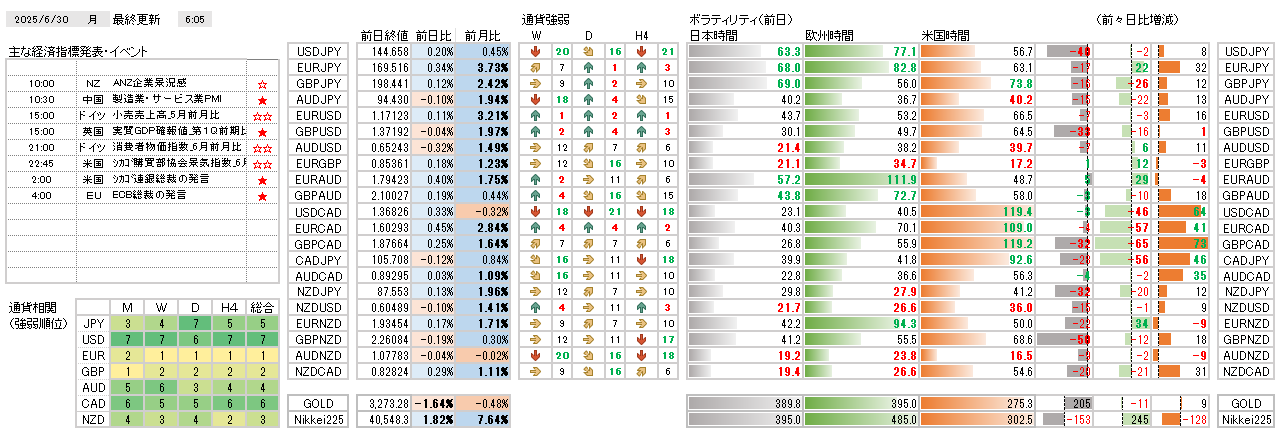

今日の環境分析 2025年7月3日米雇用統計に警戒!

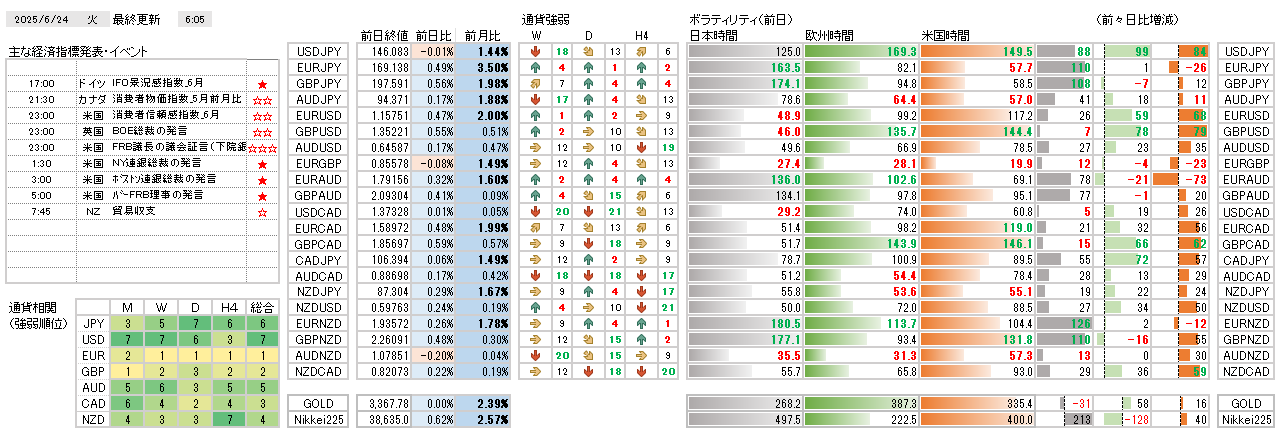

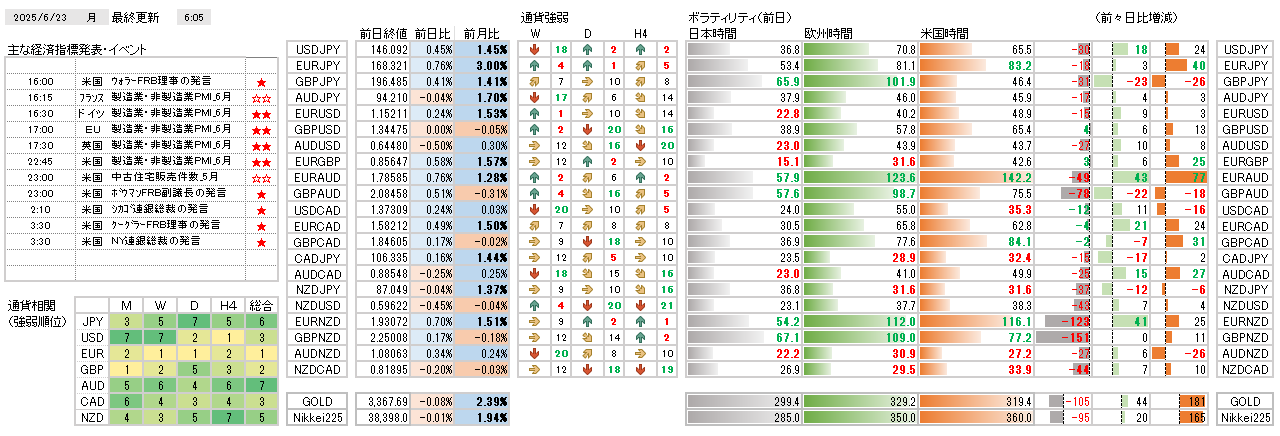

明日は米国で独立記念日の祝日のため、本日の米国の金融市場は短縮取引になります。米国雇用統計失業率6月:予想4.3%(5月4.2%) 非農業部門雇用者数前月比:予想11.4万人(5月13.9万人)...

今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析