今日の環境分析 2024年6月3日

週末金曜日は、米国でPCEデフレーターが発表され、市場予想を若干下回る水準となりました。インフレの弱まりを示しUSDは下落しましたが、その後反発しました。ユーロ圏の消費者物価指数は、前年比+2.6%と5か月ぶりに拡大しましたが、ECBの6月の利下げ観測に変化はありませんでした。格付け機関大手のS&Pはフランスの格付けを引き下げました。ウクライナ情勢の長期化に伴う財政懸念を反映したものですが、欧州経済全体への影響が懸念されます。市場全般では、ボラティリティが高まり、徐々に値動きが活発化してきています。月が替わり、新たな展開を期待しています。

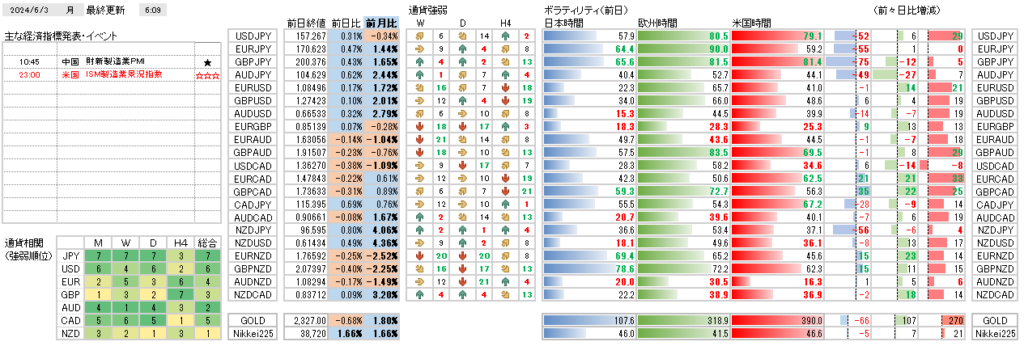

通貨相関からは、USDの強さが継続し、JPYの堅調さも続いています。前日まで軟調な展開にあったマイナー通貨が反発した結果、これまで堅調だったEUR・GBPが相対的な弱さを示しました。どの通貨も上位足から下位足の強弱感が揃っていないため、通貨選択が難しい局面となっています。個々の通貨ペアの動きをみて、通貨選択をしていきたいと思います。

強い通貨: USD・JPY・CAD

弱い通貨: EUR・GBP

日足 : NZD>GBP>EUR>AUD>CAD>USD>JPY

4時間足 : CAD>USD>JPY・AUD・NZD>EUR>GBP

今週は、重要な経済指標が多く発表されます。本日は米国のISM製造業景況指数、水曜日にカナダの政策金利と米国のISM非製造業景況指数、木曜日にECBの政策金利、金曜日に米国の雇用統計とカナダの失業率と、市場インパクトが極めて大きい経済指標の発表が続きます。米国では週を通して労働統計が複数発表されます。ISM景況指数にも雇用関連統計があるため、個々の統計の内容を吟味する必要があります。週末の米国の雇用統計に向けて、週を通してボラティリティの高い展開が想定されます。ECBは利下げが見込まれていますが、欧州経済が回復基調にあることやインフレ再燃リスクを考慮すると、次の利下げは9月以降と見込まれています。市場で描くシナリオ通りであると、利下げがあっても材料出尽くし感からの反発の動きも想定しておく必要がありそうです。日本の長期金利が上昇してきていますが、金利上昇に伴う日本経済の悪化懸念が高まってきています。国内政局が混迷している現在、景気悪化懸念につながる金融政策を期待するのは難しいかもしれません。金利差を背景とした通貨水準の決定要因からは、海外金利の低下を待たなければならないと考えます。このため、今週の経済指標は各国の金融政策に大きな影響を与えるため、クロス円の動きにも警戒したいと思います。

本日は、米国のISM製造業景況指数に注目です。総合指数だけでなく、先に述べたように構成要素となる雇用関連の指数にも注意したいと思います。月初・週初であるため、様子見の展開になることが想定されますが、徐々に、今週発表される指標を先読みした動きが強まると思われます。