週次報告

週次報告 +607.1pips獲得_1月第2週のデイトレード

2024年1月第2週の実績1月第2週は、9通貨ペアで+607.1pipsとなりました。水曜日にクロス円通貨が動いた以外は、木曜日・金曜日と見送りなるなど、トレードのしにくい環境でした。GBPUSD・A...

週次報告

週次報告  その他

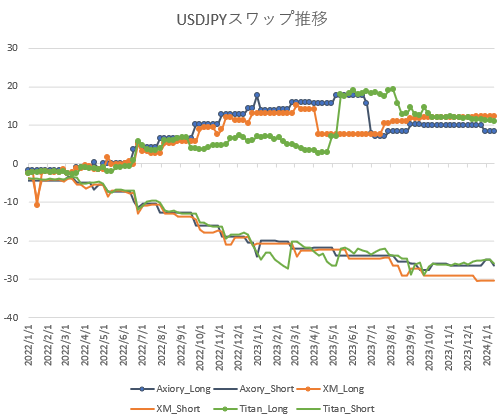

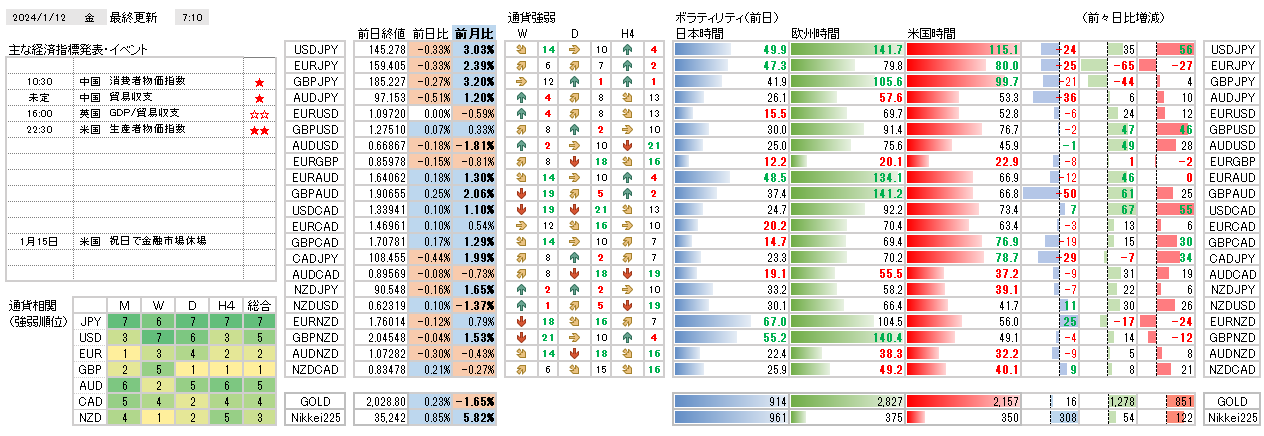

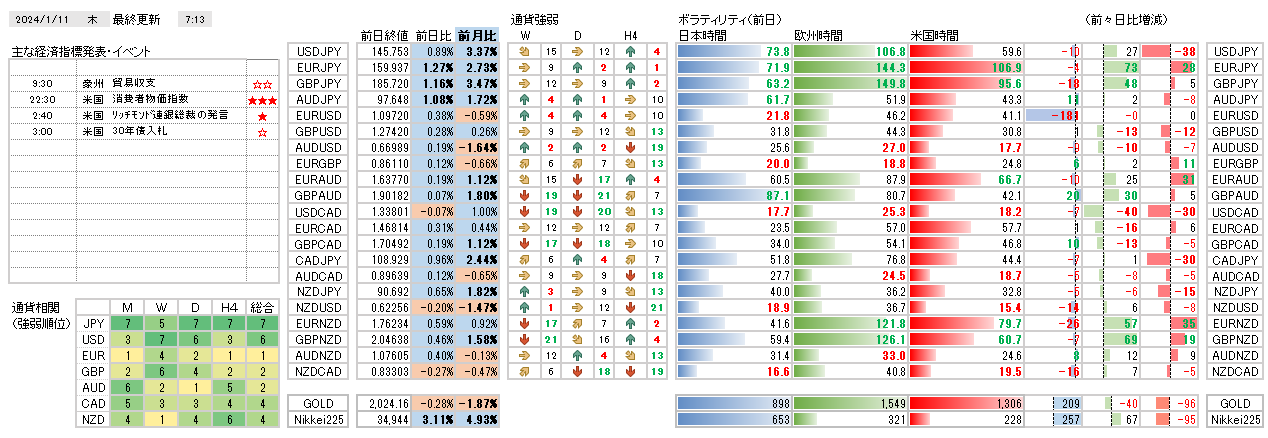

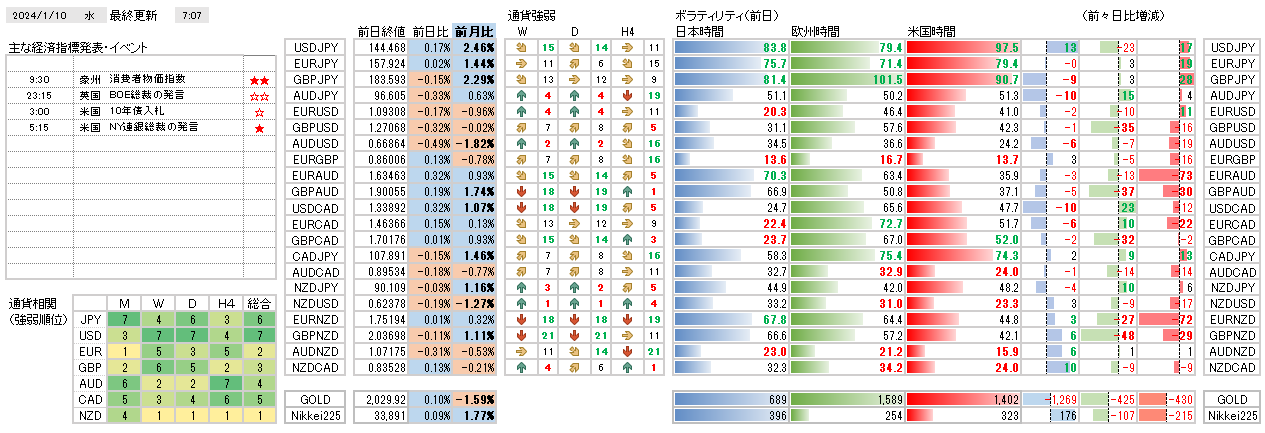

その他  今日の環境分析

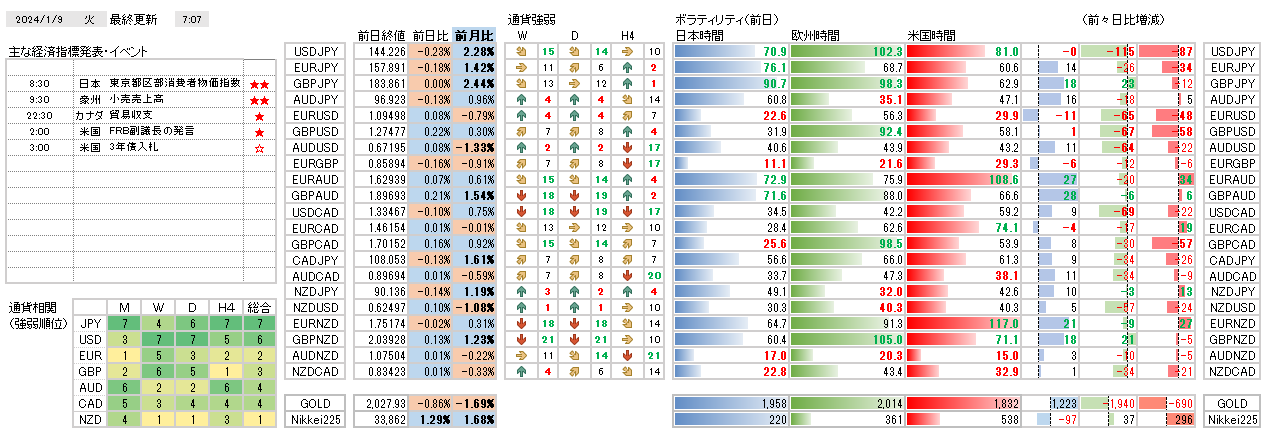

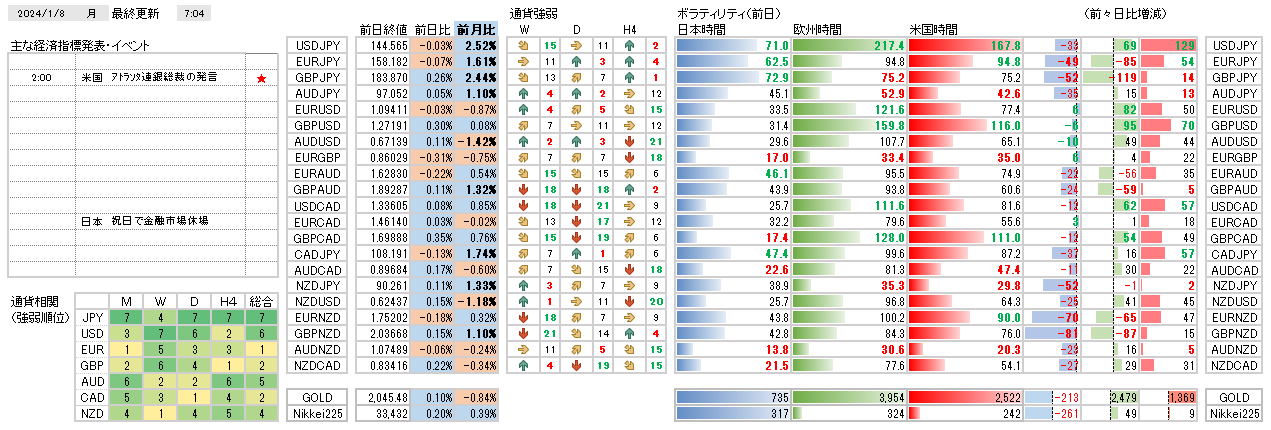

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  コンサルティングルームの風景

コンサルティングルームの風景  コンサルティングルームの風景

コンサルティングルームの風景