今日の環境分析

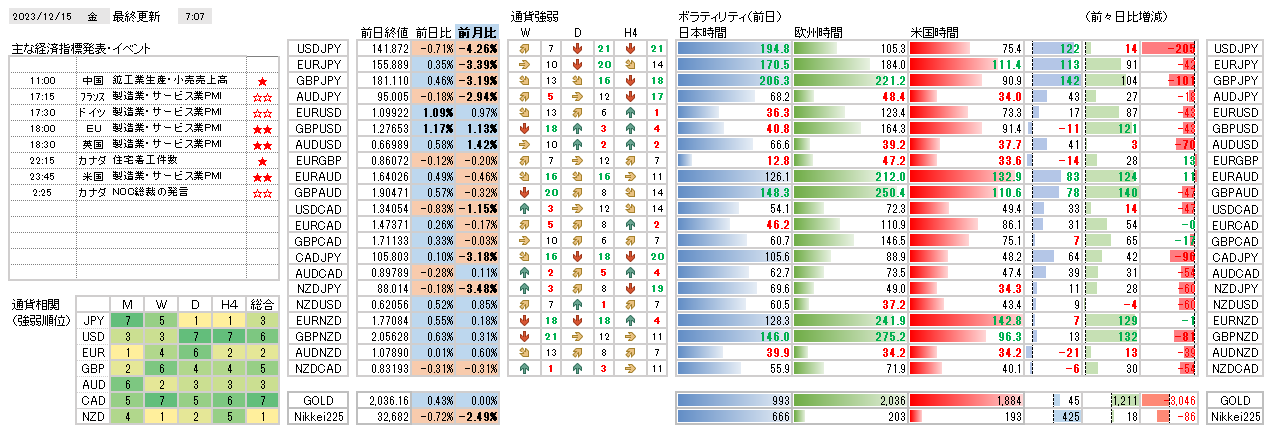

今日の環境分析 今日の環境分析 2023年12月15日

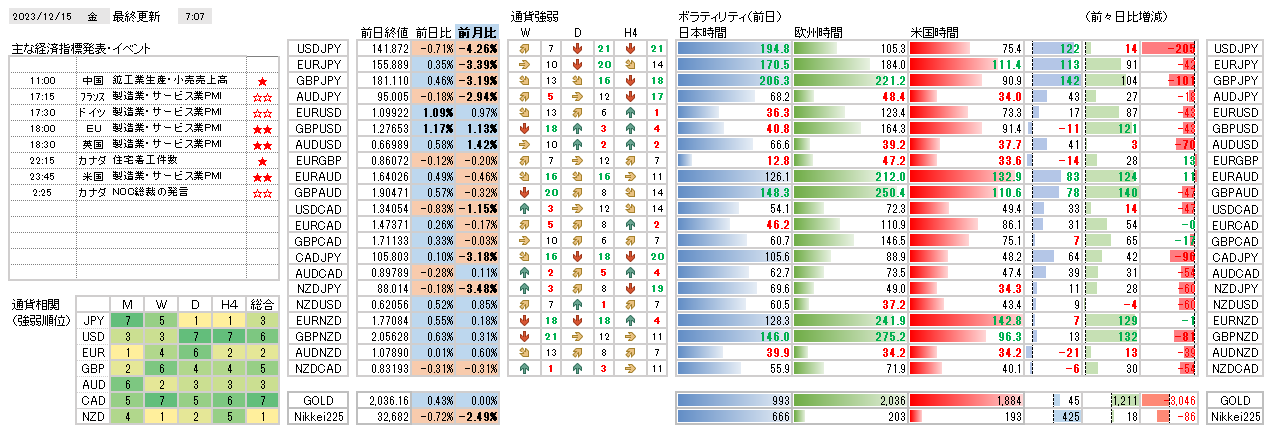

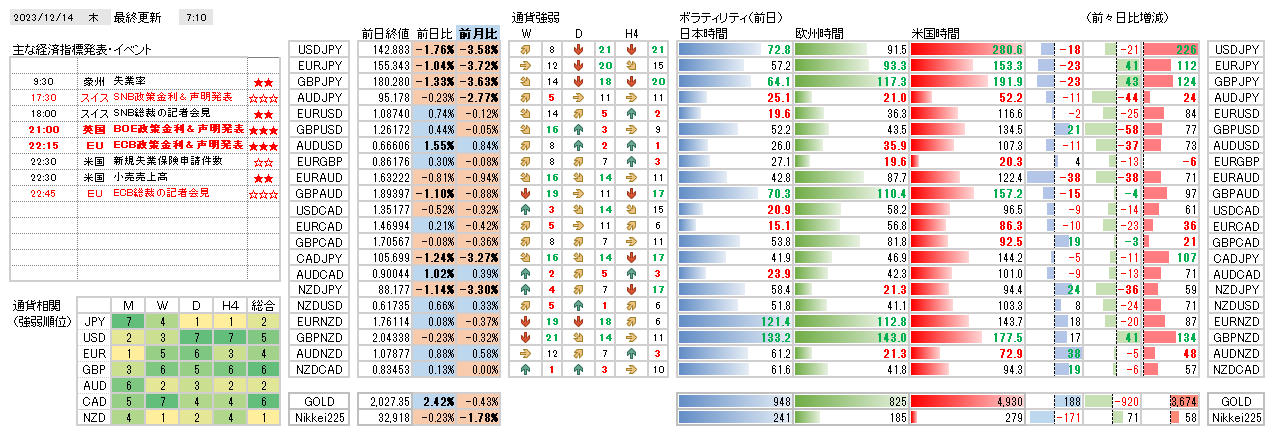

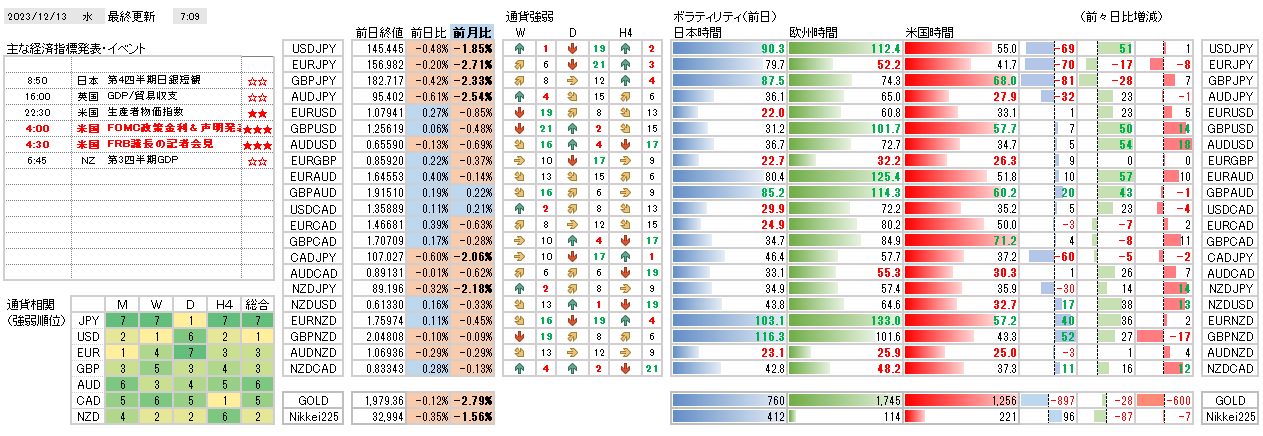

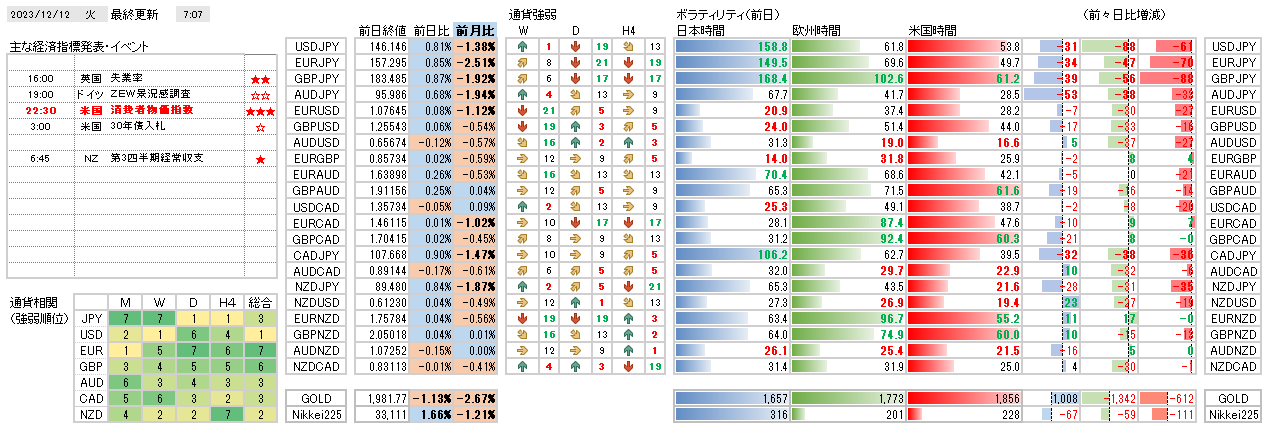

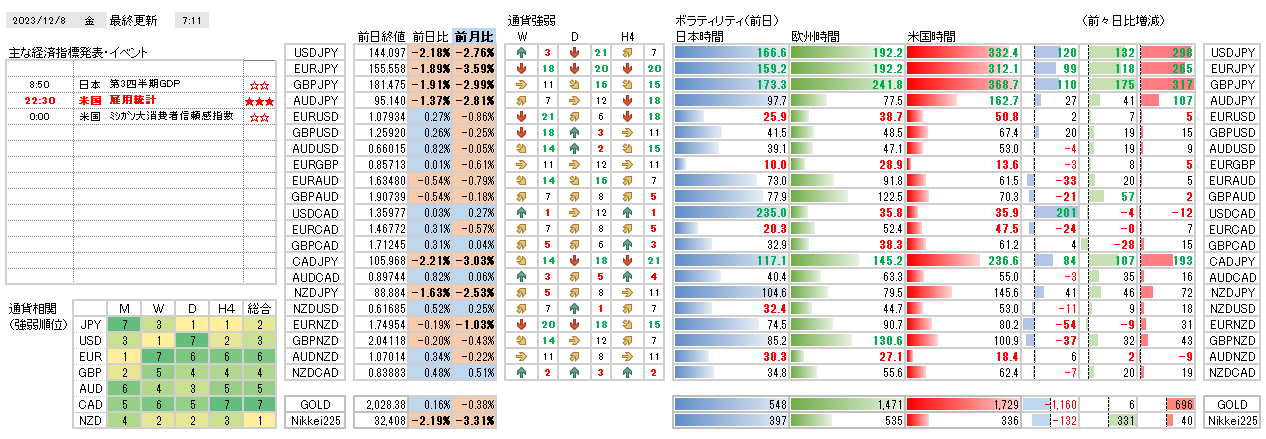

昨日、欧州ECB・英国BOEはともに政策金利の利上げを見送りました。ECB総裁は会見において、インフレ再燃への懸念や利下げは全く検討していないとコメントしました。EURは、先週までに来年の利下げ分を前...

今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

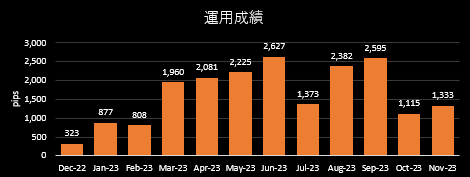

今日の環境分析  スイングトレードの実績

スイングトレードの実績  週次報告

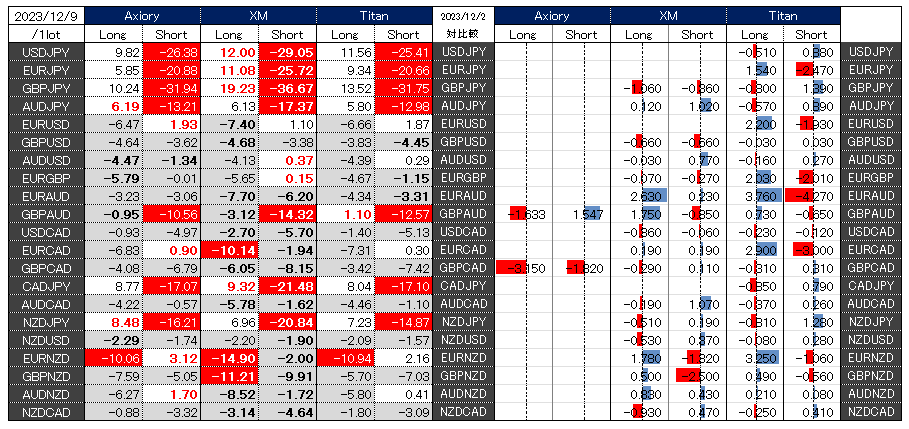

週次報告  その他

その他  今日の環境分析

今日の環境分析