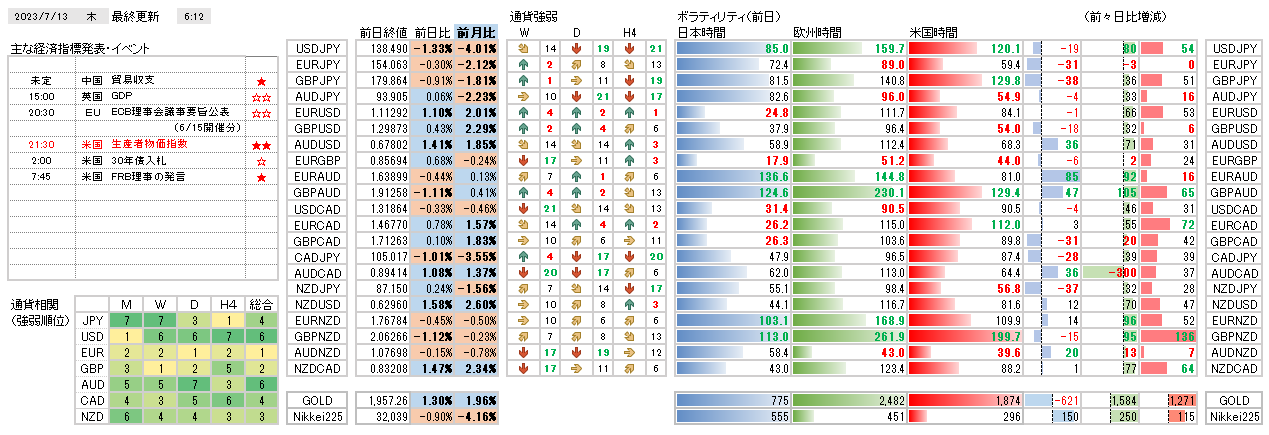

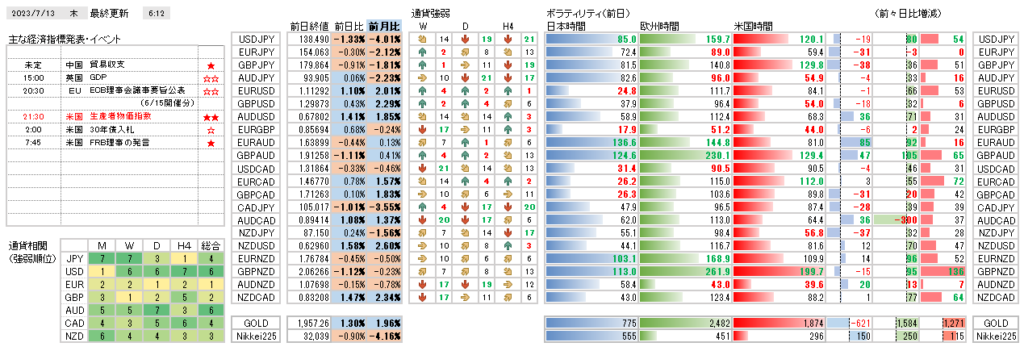

今週最大の注目材料だった6月の米国の消費者物価指数は、市場予想を下回り、前年同月比+3.0%と2年3か月ぶりの4%割れとなり、12か月連続で伸びが鈍化しています。エネルギーと食品を除くコア指数は、前年比+4.8%と3か月連続で伸び率が鈍化となりました。米国経済のインフレの鈍化傾向が鮮明となりました。7月の利上げを否定するものではありませんが、年内2回の利上げの可能性が低下したと判断され、ドル安の動きにつながりました。USDJPYは、昨日コメントした6月前半のレンジ内の140円割れになっても動きを止めることなく、一気に138円台前半まで急落しました。日本のイールドカーブ・コントロールの変更期待も根強い円高の動きと合わせ、USDJPYの下落が加速した模様です。昨日発表された政策金利は、ニュージーランドが据え置き、カナダは0.25%の利上げと、事前予想の結果となりました。これを受けて、NZDは上昇し、CADは下落しました。金融政策の流れと逆の動きですが、市場はインフレ抑制よりも金融引き締めの行き過ぎによる景気悪化懸念を重視している結果と考えられます。市場全般では、USD・JPY・CAD・NZD関連通貨が1%以上の変動となるなど、ボラティリティの高い展開となりました。

通貨相関からは、JPYの強さとUSDの弱さが継続しています。昨日コメントしたEURGBPは反転の動きとなり、EURの強さが目立つ展開となりました。英国の方が欧州よりも金融引締めの余地が大きいためGBPの優位性を見てきましたが、先にコメントした通り、景気悪化懸念を意識した為替市場に変容してきているように思われます。JPYの買い、USDの売りを軸に通貨選択をしたいと考えています。

本日は、米国の生産者物価指数に注目です。昨日の消費者物価指数同様にインフレ鈍化の判断ができる内容になるのか否か注意したいと思います。また、英国のGDPや欧州ECB理事会の議事要旨の公表にも注目しています。市場は大きな動きが始まっていると考えますが、明確なトレンドを確認するまでには到っていません。今後の動きを注視していきたいと思います。