今日の環境分析

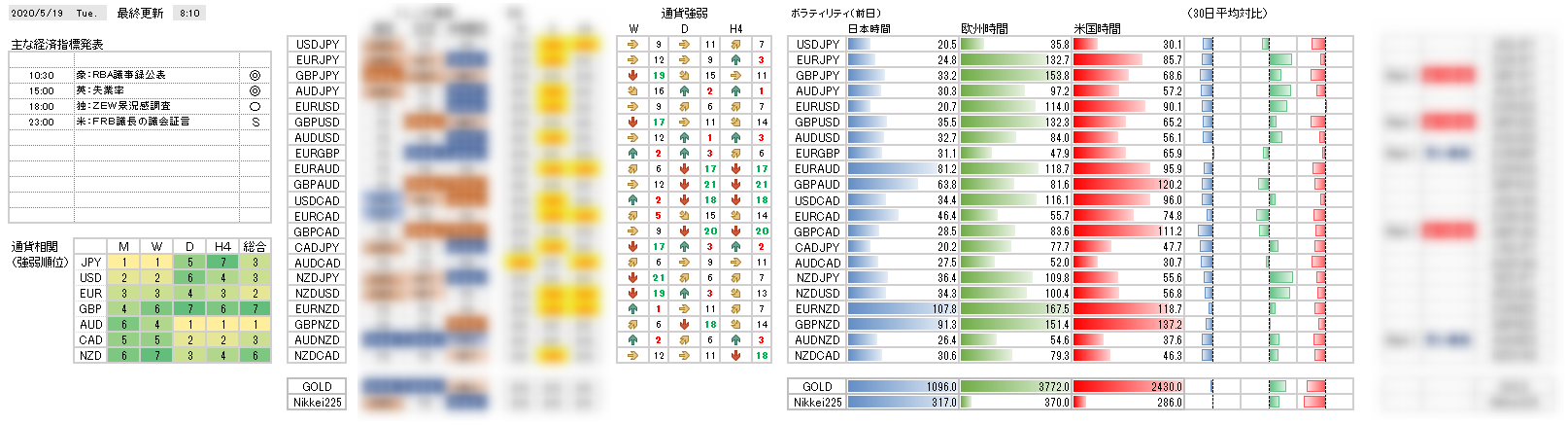

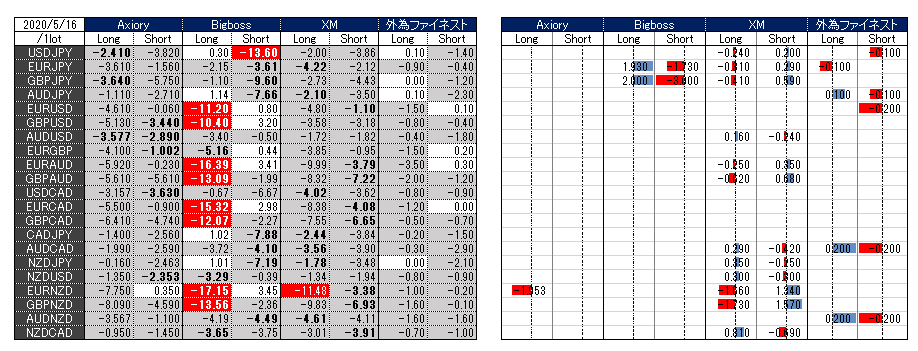

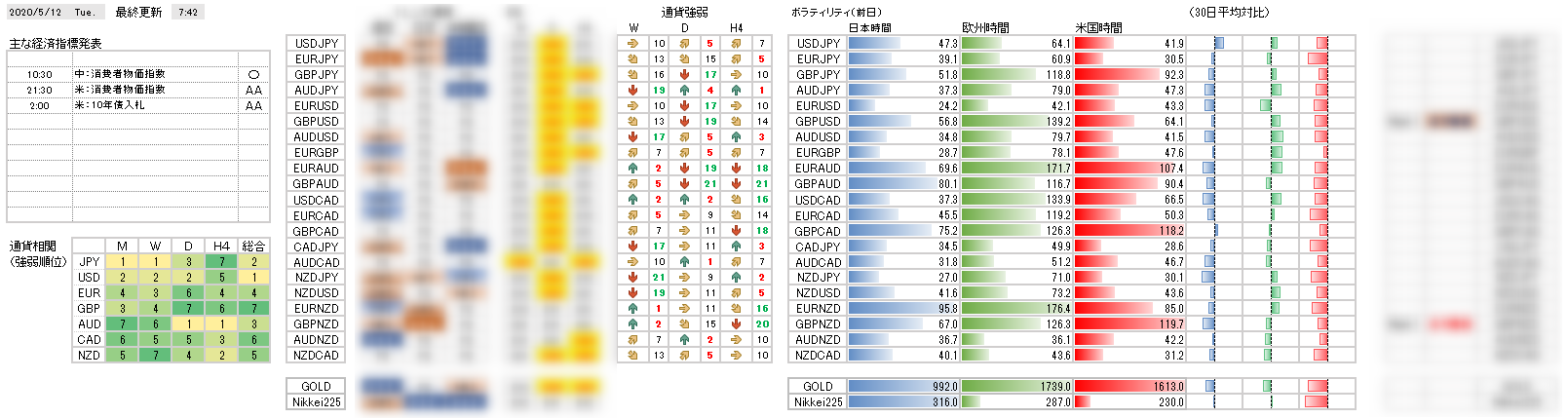

今日の環境分析 今日の環境分析 2020年5月19日

戦後最悪の景気悪化昨日、日本の1-3月期のGDPが発表されました。2四半期連続のマイナスで前期比年率で△3.4%となりました。昨年秋の消費税増税後の景気の落ち込みに加え、新型コロナの影響です。緊急事態...

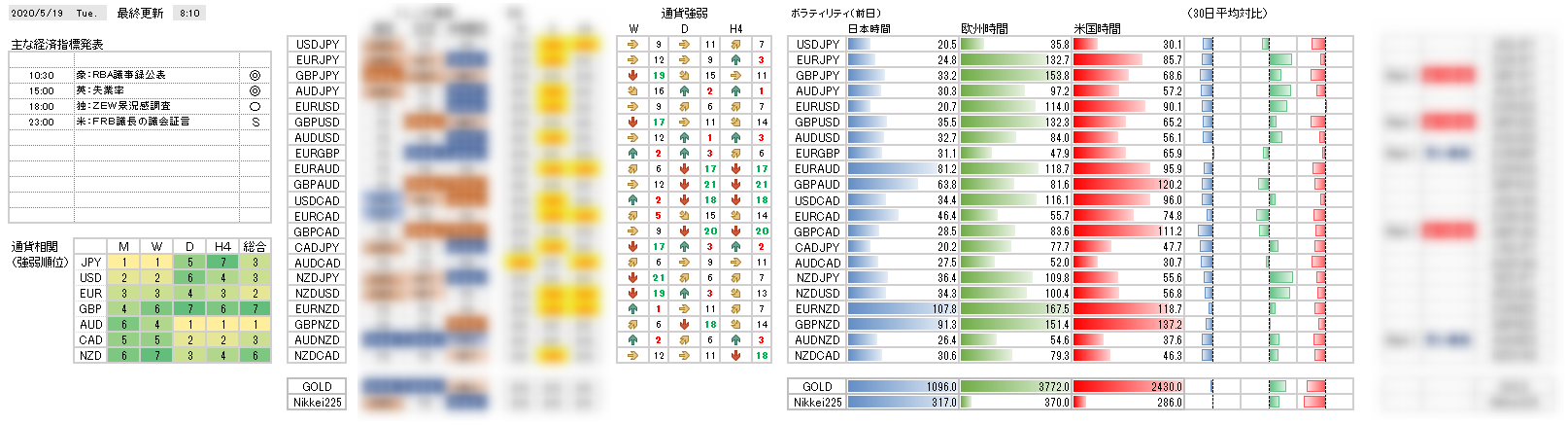

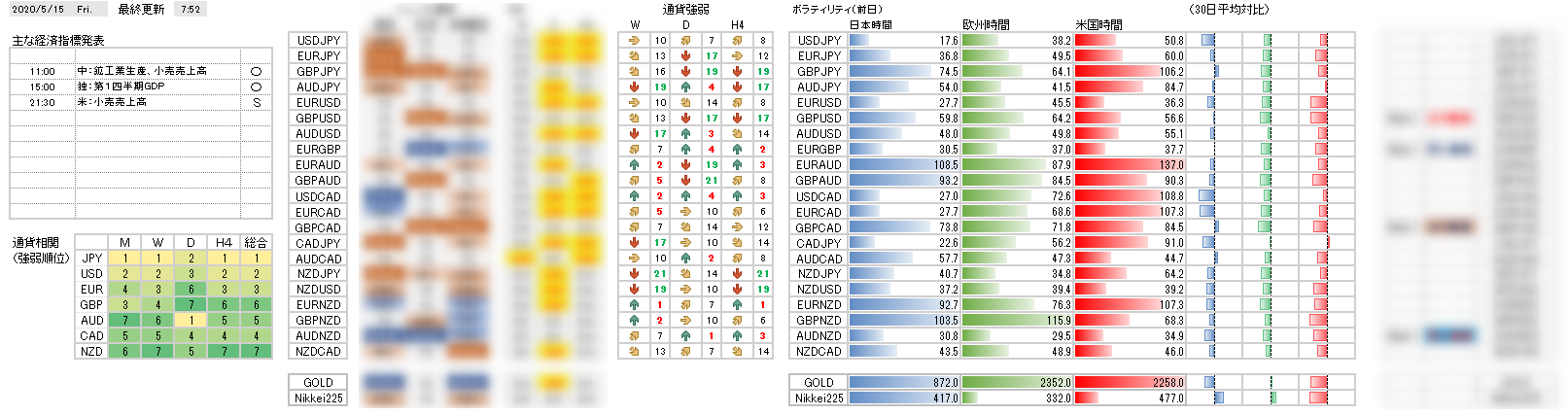

今日の環境分析

今日の環境分析  今日の環境分析

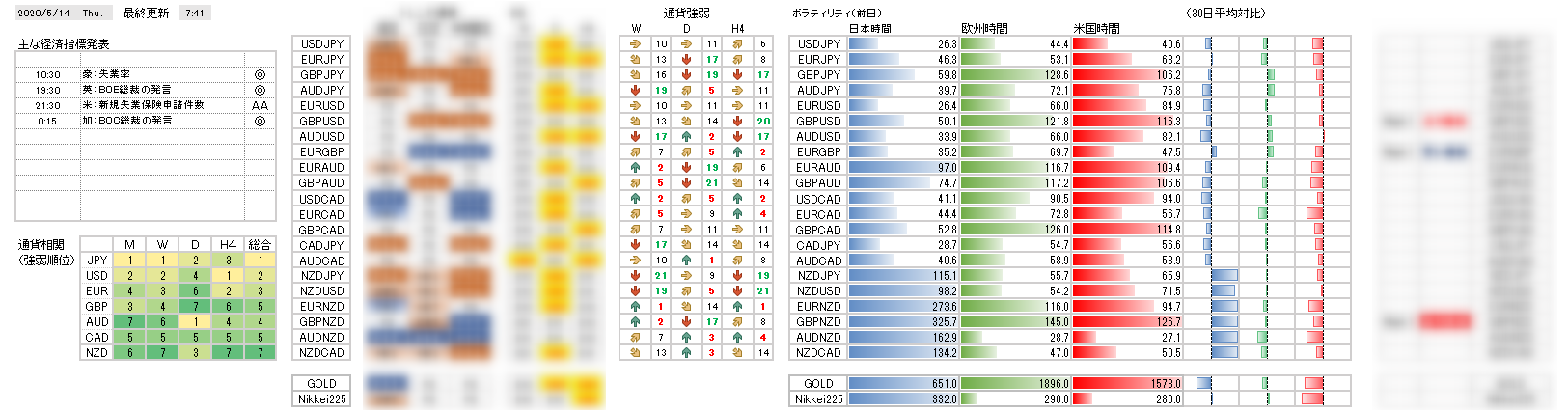

今日の環境分析  スイングトレードの実績

スイングトレードの実績  トレーダーの基礎情報

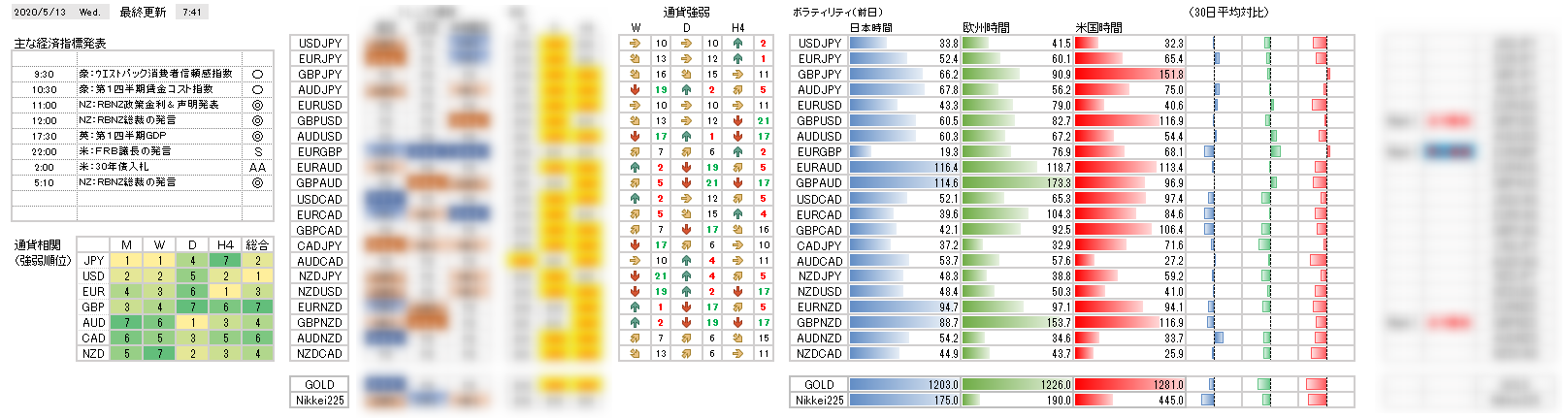

トレーダーの基礎情報  その他

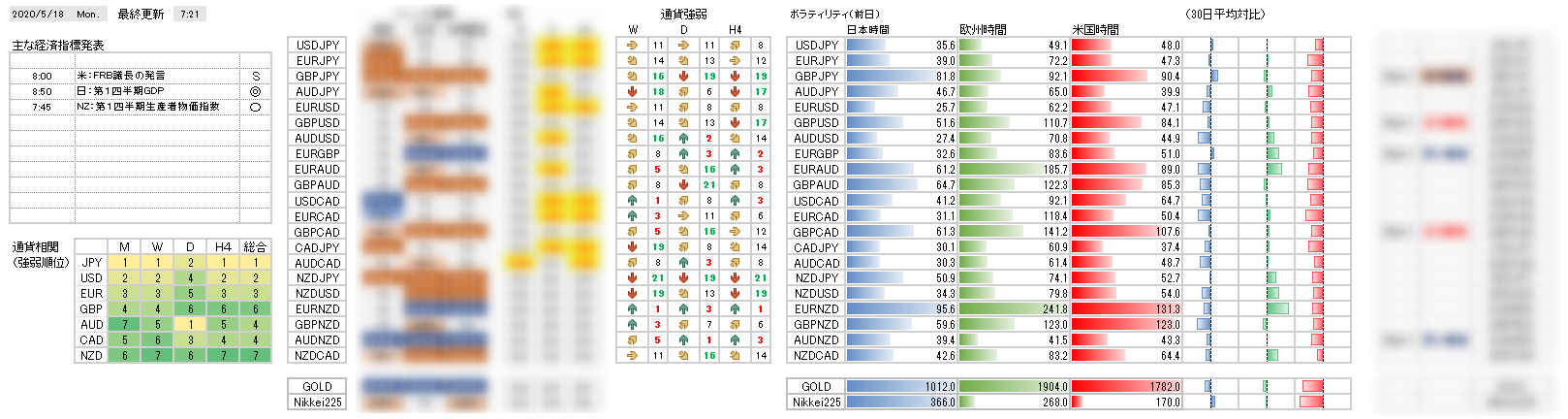

その他  今日の環境分析

今日の環境分析  今日の環境分析

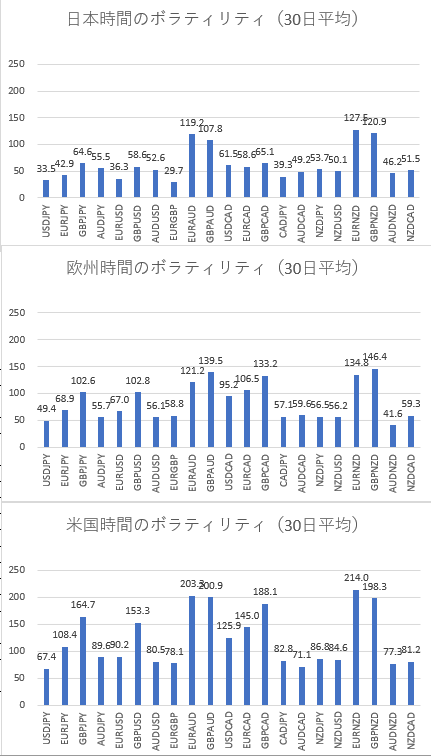

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析