今日の環境分析

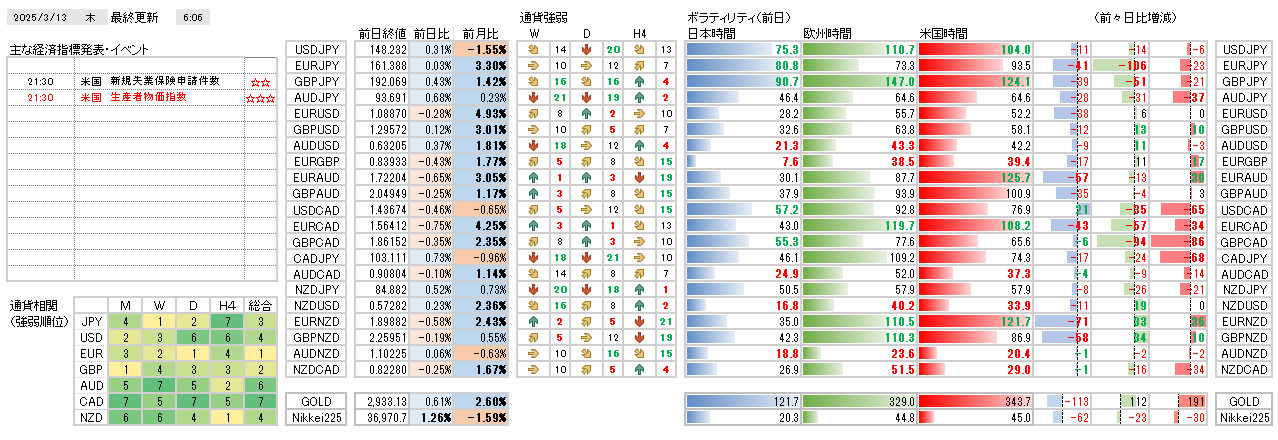

今日の環境分析 米生産者物価指数に警戒!

今日の環境分析 2025年3月13日(木)米国新規失業保険申請件数2/23-3/01: 22.0万件(予想22.5万件、前週22.1万件) 継続受給者数3/02-3/08...

今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析  今日の環境分析

今日の環境分析